Einkommensteuertabellen für 2022, 2023, 2024 mit PDF-Rechner

Einkommensteuertabellen (Grundtabelle und Splittingtabelle) für die Jahre 2010 - 2024 und Lohnsteuertabellen für 2023 oder 2024 herunterladen oder als PDF-Datei berechnen.

|

|

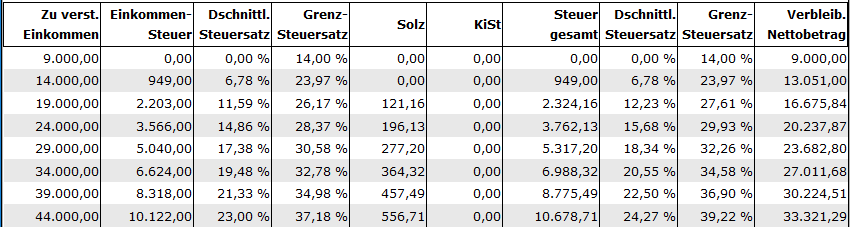

In einer Einkommensteuertabelle (auch Einkommenssteuertabelle) wird die Einkommensteuer (ESt) in Abhängigkeit vom zu versteuerndem Einkommen dargestellt. Sie zeigt transparent, wie sich das Einkommen in Steuerbeträge übersetzt und ermöglicht es Steuerpflichtigen, ihre Steuerpflicht besser zu verstehen und zu planen. Mit dem Einkommensteuertabellenrechner auf dieser Seite können eine Einkommensteuertabelle für den Grundtarif (Einzelveranlagung) oder Splittingtarif (Zusammenveranlagung Verheiratete) und weitere Tabellen mit beliebigen Berechnungsintervallen erstellt werden.

Hinweis: Der Tabellenrechner berücksichtigt zusätzlich den neuen rückwirkend für 2024 angehobenen Grundfreibetrag von 11.784 Euro.

ESt-Grundtabellen 2020-2024 im PDF Format

ESt-Splittingtabellen 2020-2024 im PDF Format

Welche Funktionalitäten bietet der Tabellen-Rechner?

Auf dieser Seite lassen sich unter anderem:

- Beliebige ESt-Tabellen (Grundtabelle oder Splittingtabelle) erstellen

- Lohnsteuertabellen erstellen

- Die erstellten Tabellen als PDF-Datei herunterladen

- ESt-Vorteile für Ehegatten berechnen

- Einkommensteuertabellen im PDF-Format downloaden

- Einkommensteuertabellen für die beschränkte Steuerpflicht erstellen

TOP ▲

Welche Einkommensteuertabellenarten gibt es?

Einkommensteuertabellen stellen die Einkommensteuer in Abhängigkeit vom zu versteuerndem Einkommen und der Veranlagungsform dar.

Einzelveranlagung: Gilt für einzelne Steuerpflichtige, die ihre Steuererklärung unabhängig voneinander abgeben.

Getrennte Veranlagung: Auch für Verheiratete oder eingetragene Lebenspartnerschaften möglich, die ihre Einkünfte separat veranlagen möchten.

Zusammenveranlagung beim Ehegattensplitting: Gilt für verheiratete Paare und eingetragene Lebenspartnerschaften (Homo-Ehe), bei der beide Partner zusammen veranlagt werden.

Bei Einkommensteuertabellen wird daher die Grundtabelle und die Splittingtabelle unterschieden.

Splittingtabelle: Kommt bei der Zusammenveranlagung zum Einsatz und nutzt den Splittingtarif.

Grundtabelle: Wird bei der Einzelveranlagung und getrennten Veranlagung verwendet.

Erläuterungen zu den Voraussetzungen für eine Zusammenveranlagung finden Sie hier. Die Zusammenveranlagung ist aufgrund von Progressionseffekten in der Regel günstiger als die Einzelveranlagung. Die Steuervorteile für Verheiratete oder eingetragenen Lebensgemeinschaften (Homo-Ehe) lassen sich mit zusätzlichen Informationen auch auf dieser Webseite zum Ehegattensplitting ermitteln. Alternativ lassen sich die durch den Splittingtarif und den Grundtarif ermittelten Steuern auf der Seite Steuertabelle.com.de gegenüberstellen.

Tabelle:für beschränkt Steuerpflichtige: Beschränkt Steuerpflichtigen steht im Gegensatz zu unbeschrämkt Steuerpflichtigen kein Grundfreibetrag zu. Die Steuerlast ist bei gleichem Einkommen somit ungleich höher. Beispiele sind Auslandsrentner mit aus Deutschland bezogener Rente bei denen Deutschland das Besteuerrungsrecht hat. Diese Rentner können gegebenfalls einen Antrag auf unbeschränkte steuerpglicht stellen und so in den Genuß des Grundfreibetrags kommen.

Wie erfolgt die ESt.-Tabellenberechnung?

Zur Erstellung einer Einkommenssteuertabelle können ein Starteinkommen, die Intervallgröße und die Anzahl der Berechnungsschritte als Eingabeparameter eingegeben werden. Bei der dargestellten Tabelle handelt es sich in der Standardeinstellung um die so genannte Grundtabelle. Für die Besteuerung von zusammenveranlagten Ehegatten können zudem Splittingtabellen oder kombinierte Grund-/Splittingtabellen erstellt werden. Die Einkommensteuertabellen berücksichtigen auch die sogenannte Reichensteuer (Steuersatz 45%), welche ab 2007 eingeführt wurde und seit 2008 auch für Gewinneinkünfte gilt. Die erstellten Tabellen lassen sich im Anschluss der Berechnungen als PDF-Dateien herunterladen. Der Grundfreibetrag liegt in 2023 bei 10.908 Euro. In 2024 wurde er auf 11.784 Euro angehoben. Auch weitere Faktoren, wie etwa die beschränkte oder unbeschränkte Steuerpflicht oder unter Progressionsvorbehalt stehende Einkünfte (z.B. Lohnersatzleistungen) haben Einfluss auf die Höhe der Einkommensteuer. Als Alternative zur Einkommenssteuertabelle kann auch der Rechner auf Einkommensteuerrechner.com.de verwendet werden, welcher die Einkommensteuer zum gewünschten Einkommen bei Einzelveranlagung oder Ehegattensplitting genau berechnen kann. Für die Korrektheit der Ergebnisse durch den Einkommensteuertabellen-Rechner auf dieser Seite wird keine Gewähr übernommen.

Einkommensteuer-Splittingtabellen zur Darstellung von Steuervorteilen

Die Splittingtabelle wird grundsätzlich bei zusammenveranlagten Eheleuten angewendet. Das Splittingverfahren kann auch bei eingetragenen Lebenspartnerschaften genutzt werden.

Im Rahmen des so genannten Gnadensplitting kommt der Splittingtarif außerdem beim Tod eines Ehepartners sowie im Jahr danach zur Anwendung. Die Anwendung des Splittingtarifs wird in der Einkommensteuererklärung im Mantelbogen beantragt, indem das Kästchen "Zusammenveranlagung" angekreuzt wird.

Im ersten Schritt der Berechnung der Splittingtabelle wird das gemeinsam zu versteuernde Einkommen halbiert. Anschließend wird die tarifliche Einkommensteuer berechnet, indem der Steuerbetrag, der sich bei Anwendung des Grundtarifs ergibt, verdoppelt wird. Dadurch wird die Steuerprogression in der Regel gemildert, was zu einer günstigeren Besteuerung führt.

Es gibt allerdings auch Ausnahmen, bei welchen die Einzelveranlagung günstiger als die Zusammenveranlagung ist. Der Steuervorteil gegenüber der Einzelveranlagung kann in der Ehegatten-Splittingtabelle ermittelt werden. Hierzu bleibt das Einkommen des einen Steuerpflichtigen konstant, während das zvE. des anderen Steuerpflichtigen variert und hierfür jeweils der Steuervorteil des Splittingtarifs ermittelt wird.

Für Verheiratete kann das zu verst. Einkommen beider Ehegatten addiert und zur Abschätzung der Steuer die Splittingtabelle verwendet werden. Für den Splittingtarif muss in der Auswahlbox die "Splittingtabelle" ausgewählt werden.

|

|

Einkommensteuer-Grundtabelle

Im Grundfall der Veranlagung zur Einkommensteuer wird die Einzelveranlagung bei natürlichen Person nach § 25 EStG und damit die Grundtabelle angewendet. Auf das zu versteuernden Einkommen ist die tarifliche ESt in diesem Fall nach dem so genannten Grundtarif zu ermitteln. Bei der Einzelveranlagung kann für die Berechnung somit die Grundtabelle ausgewählt werden. Sie kommt etwa für Alleinstehende oder getrennt lebende Eheleute in Betracht.

Wozu dienen Einkommensteuertabellen für beschränkt Steuerpflichtige?

Einkommensteuertabellen für beschränkt Steuerpflichtige sind speziell auf Personen zugeschnitten, die in Deutschland nur mit bestimmten Einkünften steuerpflichtig sind, aber ihren Wohnsitz im Ausland haben. Im Gegensatz zu unbeschränkt Steuerpflichtigen können beschränkt Steuerpflichtige Freibeträge wie den Grundfreibetrag oder die Zusammenveranlagung nicht nutzen. Diese Tabellen zeigen den Steuerbetrag, der auf das in Deutschland erzielte Einkommen anfällt, wie etwa für Renteneinkünfte von Auslandsrentnern. Da beschränkt Steuerpflichtige keinen Anspruch auf den Grundfreibetrag haben, fällt die Steuerlast im Vergleich zu unbeschränkt Steuerpflichtigen höher aus. Einkommensteuertabellen für diese Gruppe helfen dabei, die zu erwartende Steuer klar und nachvollziehbar zu berechnen.

Wie erfolgt die Lohnsteuertabellenberechnung?

Als eine besondere Erhebungsform der Einkommensteuer für Arbeitnehmer gilt die Lohnsteuer. Auf dieser Seite können Sie neben den Einkommensteuertabellen auch Lohnsteuertabellen erstellen. Hierzu kann die Lohnsteuer exakt ermittelt werden (Auswahl Brutto). Alternativ lassen sich die Lohnsteuerwerte auch in Abhängigkeit von Tabellenstufen darstellen. Sollen hingegen die Lohnsteuer oder die Sozialversicherungabzüge für einen bestimmten Lohn berechnet werden, so kann folgender kostenlose Lohnsteuer-Rechner oder ein Netto-Brutto-Rechner verwendet werden. Schauen Sie auch auf dieser Webseite für Informationen zu den Lohnsteuerklassen 1-6. Alle Berechnungen auf dieser Seite erfolgen ohne Gewähr.

|

|

Lohnsteuertabellen als PDF-Dateien

Allgemeine Lohnsteuertabelle 2024 mit 8% KiSt

Allgemeine Lohnsteuertabelle 2024 mit 9% KiSt

Besondere Lohnsteuertabelle 2024 mit 8% KiSt

Besondere Lohnsteuertabelle 2024 mit 9% KiSt

Allgemeine Lohnsteuertabelle 2023 mit 8% KiSt

Allgemeine Lohnsteuertabelle 2023 mit 9% KiSt

Besondere Lohnsteuertabelle 2023 mit 8% KiSt

Besondere Lohnsteuertabelle 2023 mit 9% KiSt

Allgemeine Lohnsteuertabelle 2022 mit 8% KiSt

Allgemeine Lohnsteuertabelle 2022 mit 9% KiSt

Besondere Lohnsteuertabelle 2022 mit 8% KiSt

Besondere Lohnsteuertabelle 2022 mit 9% KiSt

Allgemeine Lohnsteuertabelle 2021 mit 8% KiSt

Allgemeine Lohnsteuertabelle 2021 mit 9% KiSt

Besondere Lohnsteuertabelle 2021 mit 8% KiSt

Besondere Lohnsteuertabelle 2021 mit 9% KiSt

Allgemeine Lohnsteuertabelle 2020 mit 8% KiSt

Allgemeine Lohnsteuertabelle 2020 mit 9% KiSt

Besondere Lohnsteuertabelle 2020 mit 8% KiSt

Besondere Lohnsteuertabelle 2020 mit 9% KiSt

Allgemeine Lohnsteuertabelle 2019 mit 8% KiSt

Allgemeine Lohnsteuertabelle 2019 mit 9% KiSt

Besondere Lohnsteuertabelle 2019 mit 8% KiSt

Besondere Lohnsteuertabelle 2019 mit 9% KiSt

Lohnsteuertabelle 2017 West 8% Kirchensteuer

Lohnsteuertabelle 2017 West 9% Kirchensteuer

Lohnsteuertabelle 2017 Ost

Besondere-Lohnsteuertabelle 2017

Lohnsteuertabelle 2016 West 8% Kirchensteuer

Lohnsteuertabelle 2016 West 9% Kirchensteuer

Lohnsteuertabelle 2016 Ost

Besondere-Lohnsteuertabelle 2016

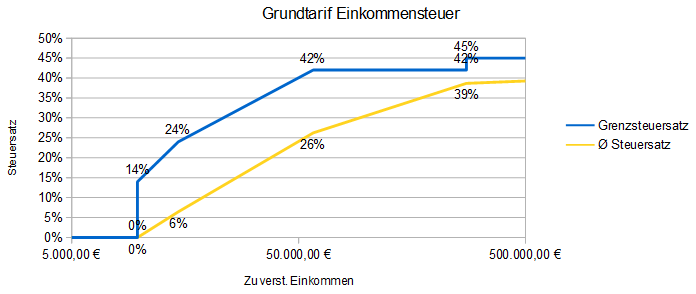

Welche Tarifzonen gibt es bei der Einkommensteuer?

Der Einkommensteuertarif ist in Deutschland progressiv ausgestaltet. Bis zum Grundfreibetrag fällt dabei in der Regel keine Einkommensteuer an. Ausnahmen bestehen etwa bei beschränkter Steuerpflicht oder Einkünften unter Progressionsvorbehalt. Wird dieser Steuerfreibetrag überschritten, so steigt die zu zahlende Einkommensteuer mit jedem verdienten Euro bis zum Ende der Progressionszone weiter an. Ab dieser Grenze bleibt der Steuersatz - bis zum Anstieg zur der Reichensteuer - pro verdientem Euro konstant. Die genaue Berechnungsformel für die Einkommensteuer ist in § 32 a EStG festgelegt. Unterschieden wird außerdem zwischen Grundtarif (Einzelveranlagung) und Splittingtarif (Zusammenveranlagung für Verheiratete). Für beschränkt Steurpflichtige wird kein Grundfreibetrag gewährt, so dass bereits für geringe Einkommen Steuern anfallen. Soll die Einkommensteuer für Abfindungen berechnet werden, so kann eine Steuerbegünstigung durch die so genannte Fünftelregelung (§ 34 EStG ) zur Anwendung kommen. Zur Einkommensteuerberechnung von Abfindungen kann folgender Rechner zur Abfindungsbesteuerung verwendet werden.

| Tarifzone | Einkommensbereich | Grenzsteuersatz |

|---|---|---|

| Nullzone | 0 Euro - 11.784 Euro | 0% |

| Progressionszone 1 | 11.784 Euro - 17.006 Euro | 14% - ca. 24% |

| Progressionszone 2 | 17.006 Euro - 66.761 Euro | ca. 24% - 42% |

| Proportionalzone 1 | 66.761 Euro - 277.826 Euro | 42% |

| Proportionalzone 2 | Ab 277.826 Euro | 45% |

| Tarifzone | Einkommensbereich | Grenzsteuersatz |

|---|---|---|

| Nullzone | 0 Euro - 10.908 Euro | 0% |

| Progressionszone 1 | 10.908 Euro - 15.787 Euro | 14% - ca. 24% |

| Progressionszone 2 | 15.787 Euro - 62.809 Euro | ca. 24% - 42% |

| Proportionalzone 1 | 62.809 Euro - 277.826 Euro | 42% |

| Proportionalzone 2 | Ab 277.826 Euro | 45% |

Ab welchem Einkommen zahlt man Soli?

Der Solidaritätszuschlag (Soli) wird seit dem Jahr 2021 für die meisten Steuerzahler nur noch auf hohe Einkommen erhoben. Für geringe Einkommen gibt es Freibeträge. In der anschließenden sogenannten Milderungszone, fällt der Soli nur teilweise an, steigt dafür aber mit 11,9% sehr schnell, bis der Durschnittsteuersatz von 5,5% erreicht ist. Für sehr hohe Einkommen fällt dann der volle Soli (5,5% der Einkommensteuer) an.

Solidaritätszuschlag Steuersatz auf Einkommensteuer

| Steuerjahr | Freigrenze bei ESt. | Zuschlagssatz Start | Regelzuschlagssatz |

|---|---|---|---|

| vor 2021 | 0% bis 972 (1.944) Euro ESt. | 20% der ESt. | 5,5% der ESt. |

| ab 2021 | 0% bis 16.956 (33.912) Euro ESt. | 11,9% der ESt. | 5,5% der ESt. |

| ab 2023 | 0% bis 17.543 (35.086) Euro ESt. | 11,9% der ESt. | 5,5% der ESt. |

| ab 2024 | 0% bis 18.130 (36.260) Euro ESt. | 11,9% der ESt. | 5,5% der ESt. |

Auswerten von ESt-Tabellen

Mit den ESt-Tabellen lassen sich folgende Fragen schnell beantworten:

- Wie hoch ist die Einkommensteuer? Alleinstehende erstellen eine Grundtabelle und Verheiratete eine Splittingtabelle für ihr Gesamteinkommen.

- Wie hoch muss das Einkommen für ein bestimmtes Netto sein? Es kann anstelle des z. v. Eink. die Auswahl "Netto-Eink." verwendet werden.

- Welche ESt.-Ersparnis ergibt sich, wenn ein Ehepartner nicht arbeitet? Die Option "Grund-/Splittingtabelle" stellt beide Besteuerungen gegenüber und berechnet die Steuerersparnis.

- Wie wird ein Hinzuverdienst besteuert? Hierzu kann eine Erhöhungstabelle erstellt werden, welche entsprechende Berechnungsfunktionen bietet.

- Wieviel muss für eine Nettoerhöhung hinzuverdient werden? Es kann auch beim Hinzuverdienst die Auswahl "Netto-Eink." verwendet werden.

Soll abgeschätzt werden, wie hoch die Steuerdifferenz bei einem bestimmten Zusatzeinkommen ist, spielt wegen der Steuerprogression in Deutschland der in der Einkommensteuertabelle berechnete Grenzsteuersatz eine wichtige Rolle. Durch den Grenzsteuersatz wird nämlich angegeben, mit welchem Steuersatz der letzte hinzuverdiente Euro versteuert wurde.

TOP ▲